はじめに

「年収300万円台では住宅ローンは通らない」と思っていませんか? 確かに慎重な資金計画が必要ですが、金融機関の審査基準を理解し、適切な準備を行えば通過は十分可能です。

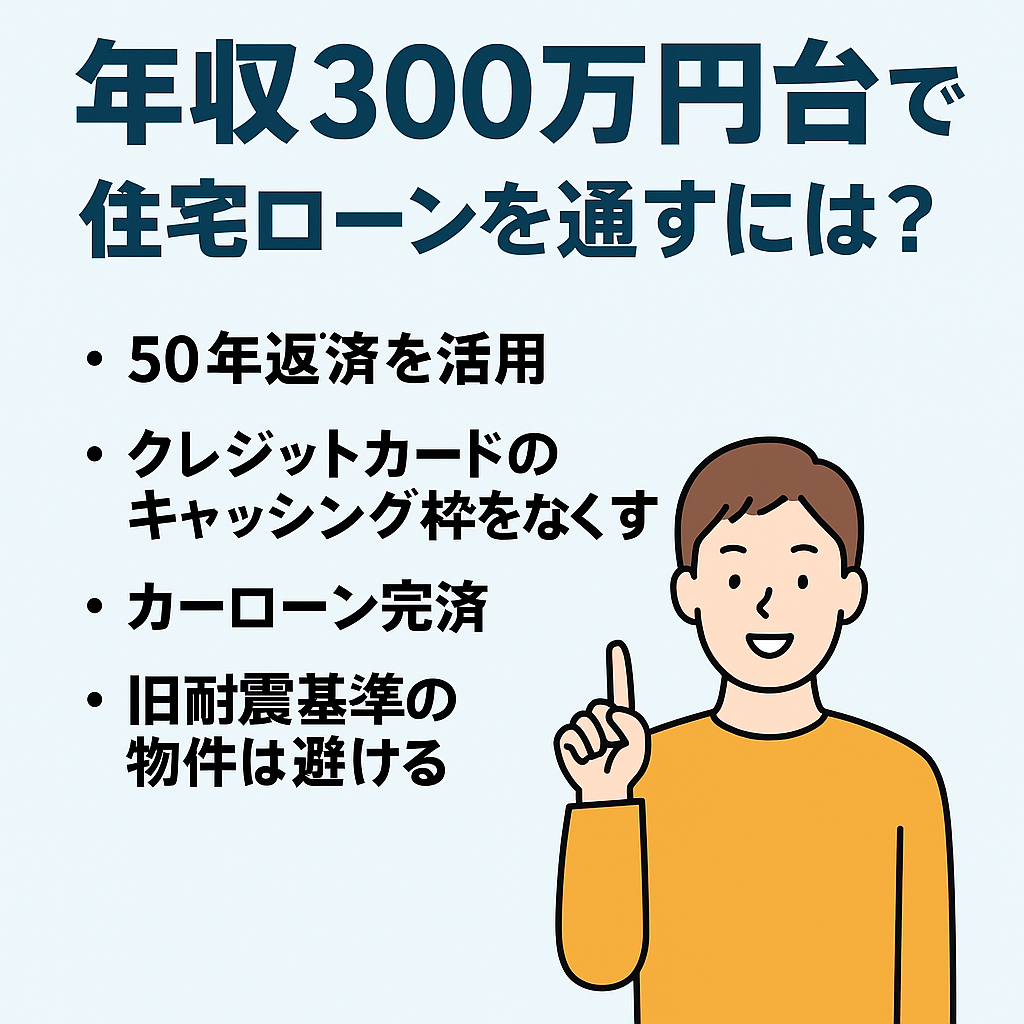

この記事では、借入額の目安や返済比率の考え方、若い世代に有利な50年ローンの活用法、そして審査に通るために注意すべきポイントを詳しく解説します。

年収300万円台でも住宅ローンは通る?【基本の考え方】

借入額の目安は「年収の8〜10倍以内」

年収300万円台の場合、住宅ローンの借入額は最大でも2,400〜3,000万円程度が目安となります。 「年収の何倍まで借りられるか」ではなく、「返済が可能な範囲で借りる」ことが大切です。

住宅ローン審査では「返済比率」が重視される

金融機関は、年収に対して住宅ローンの年間返済額がどれくらいになるか(返済比率)を重視します。 返済比率の目安は、一般的に年収400万円未満の場合で30〜35%以下が基準。 たとえば、年収330万円なら年間返済額は最大で約100万円(=月々8.3万円)に抑える必要があります。

50年返済ローンを上手に使うメリットとは

近年は一部の金融機関で「最長50年返済」が可能になっており、特に若年層にとってはメリットの多い選択肢です。

月々の返済額が抑えられる

返済期間が長くなることで、月々の返済額が下がり、返済比率の基準をクリアしやすくなります。

審査の返済比率も50年で計算される

審査時に返済期間が長いほど、1年あたりの返済額が少なく見積もられ、審査通過に有利になります。

若年層ほど選択肢として現実的

将来的な繰り上げ返済や住み替えも見据えれば、若いうちに住宅を取得し、余裕のある返済設計にしておくことは戦略的とも言えます。

審査を通すために今すぐ見直すべきこと

クレジットカードのキャッシング枠は「0円」に

利用していなくても、キャッシング枠は「借入可能性」として見なされ、審査に悪影響を与えます。すぐに枠の変更を申請しましょう。

カーローンはできれば完済しておく

車のローンが残っていると、返済比率に含まれるため住宅ローンの審査が厳しくなります。返済残高が少ない場合は完済を検討しましょう。

消費者金融の借入は完済・解約を

借入履歴や利用残高は信用情報に残るため、完済したうえで契約自体も解約しておくと安心です。

旧耐震物件には要注意|物件選びも審査に影響

担保評価が低く、借入額が下がる可能性

1981年以前の旧耐震基準で建てられた物件は、金融機関が担保評価を低く見積もることがあります。その結果、希望額を借りられないケースも。

担保評価が出やすい物件を選ぶのがコツ

鉄筋コンクリート造(RC造)や耐震適合証明のある中古物件など、銀行が評価しやすい物件を選ぶことで審査通過の可能性が高まります。

地域や金融機関の選定もポイント

住宅ローンの審査は、金融機関によって基準が異なります。 地方銀行や信用金庫の中には、担保評価が柔軟だったり、フラット35を活用して審査通過しやすい場合もあります。

✅リノベるではでは、住宅ローンに強い物件提案+設計までワンストップ対応が可能です。関連記事のご紹介(内部リンク)

▶ [自営業・フリーランスの住宅ローン対策|審査に通るための工夫とは]

▶ [年収300万円台で住宅ローンは通る?成功例に学ぶ組み方と審査のコツ]

▶ [住宅購入で「自己資金ゼロ」は可能?メリットと注意点を解説]

まとめ|通すだけでなく“返せる”かが大切

年収300万円台でも、住宅ローンを通すことは十分可能です。 審査基準を理解し、クレジット状況の整理や担保評価の出やすい物件選びを行えば、安心してマイホームを目指すことができます。

大切なのは「借りられるか」ではなく「無理なく返せるか」。 まずはプロの無料診断やFP相談(PR)を活用して、現実的な資金計画を立ててみましょう。

コメント