はじめに

住宅ローンを組むときに、「いくらまで借りられるか」ばかりに目が行きがちですが、本当に大切なのは**“無理なく返せる金額”**を知ることです。

その判断基準となるのが「返済比率」。この記事では、住宅ローンにおける返済比率の考え方や目安、リスク、対策について詳しく解説します。

住宅ローンの返済比率とは?|基本の考え方

👉 関連記事:「頭金ゼロの住宅ローンは危険?」では、頭金の有無による返済額・リスク・戦略について詳しく紹介しています。

返済比率(返済負担率)とは、年収に対する年間のローン返済額の割合のことを指します。

たとえば年収500万円で年間の返済額が125万円なら、返済比率は25%となります。

金融機関の住宅ローン審査でもこの返済比率は重要視されており、フラット35では基準が30〜35%。一般的な銀行でも30〜35%が上限とされています。

ただし注意点として、実際の住宅ローン金利ではなく、金融機関が独自に設定した“審査金利”(3〜4%など)で計算されるため、「金利1%なら返せる」と思っていても、審査では希望額に届かないことがあります。

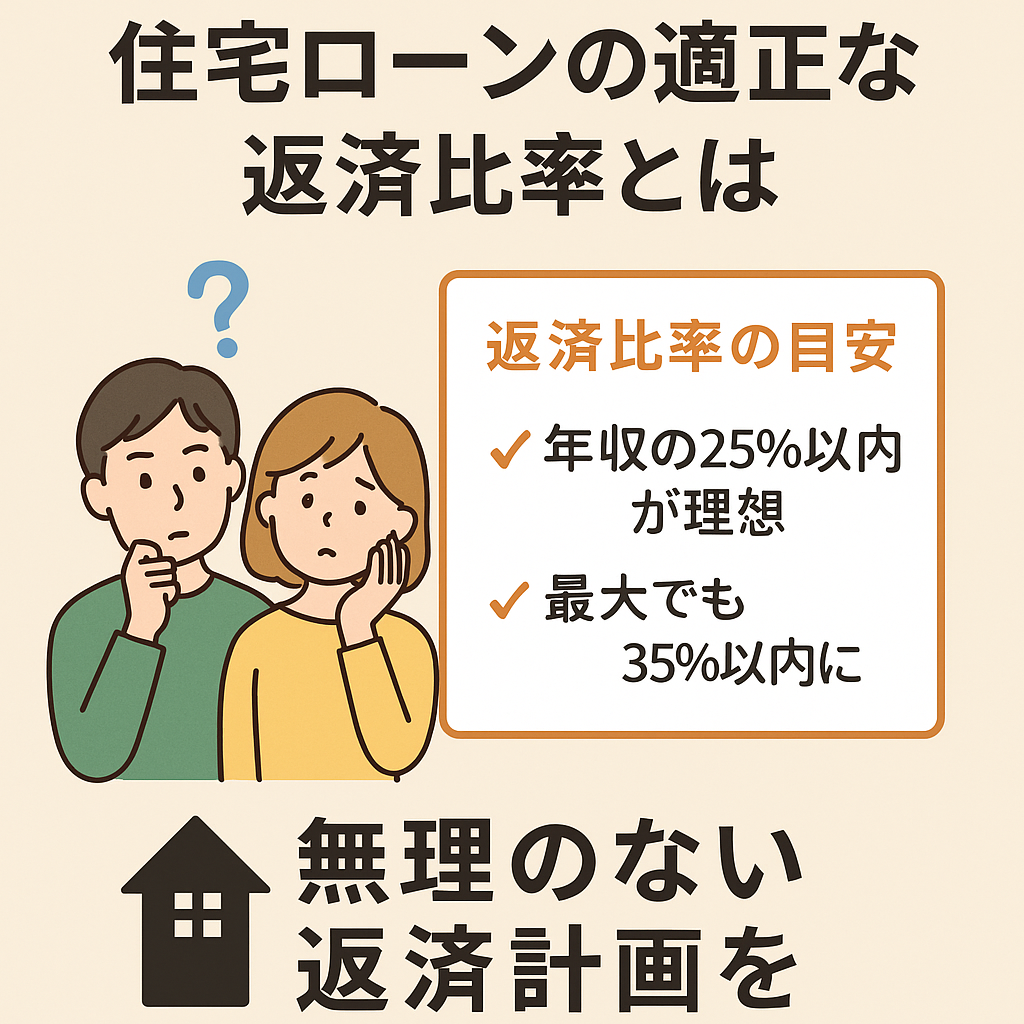

返済比率の目安と安全ラインはどこ?

住宅ローンの返済比率には、以下のような目安があります。

- 審査通過ライン:30〜35%(銀行やローン商品により異なる)

- 実生活における安全ライン:手取りベースで20〜25%以下が理想

返済比率が高すぎると、生活費や教育費、老後資金など他の重要な支出が圧迫される可能性があります。

特にマンションを購入する場合は、管理費・修繕積立金・駐車場代などの費用も毎月発生します。これらは返済比率の計算に含まれないことが多いため、実質的な住居費が想定以上になるリスクにも注意が必要です。

返済比率が高いとどうなる?|リスクと落とし穴

- 家計がカツカツになり、旅行や外食などの余裕がなくなる

- 子どもの教育費や習い事に十分な予算が回らない

- 繰上げ返済や老後資金の積立が難しくなる

- 病気や収入減などの変化に弱くなる

特に中古物件+リノベーションの場合、購入と同時にローンの返済がスタートするため、家賃とローンの“二重支払い期間”が生じやすく、返済比率が高いと資金繰りが厳しくなります。

実例で見る返済比率|世帯年収別の目安シミュレーション

| 年収 | 安全ライン(25%) | 審査ギリギリライン(35%) |

|---|---|---|

| 400万円 | 約8.3万円/月 | 約11.6万円/月 |

| 600万円 | 約12.5万円/月 | 約17.5万円/月 |

| 800万円 | 約16.6万円/月 | 約23.3万円/月 |

この金額を超えると、生活の余裕がなくなったり、金利上昇に対応できなかったりする可能性があるため、物件価格と返済比率のバランスをしっかり検討しましょう。

👉 関連記事:「自己資金ゼロで家は買える?メリットと注意点」では、頭金がない場合の注意点やローン設計の考え方を詳しく解説しています。

返済比率が高くなりそうなときの対策

- 頭金を入れて借入額を抑える

- 希望エリアや物件価格を見直す

- 諸費用やリノベ費用の一部だけローンに含める設計

- FPに相談して、家計全体から逆算して適正予算を決める

住宅ローンを選ぶときも「返済比率」を意識して比較を

住宅ローンの金利・返済期間・団信などは金融機関ごとに異なります。

モゲチェックのような住宅ローン比較サービスでは、複数銀行のシミュレーションや月々の返済額の違いを把握できるため、返済比率に無理のないローンを見つけやすくなります。

まとめ|借りられる額ではなく「返せる額」を基準にしよう

返済比率は、住宅購入後の暮らしを大きく左右する指標です。

“借りられる金額”を最大化するのではなく、“今後も安心して返していける金額”をベースに資金計画を立てましょう。

そのためには、FP相談やモゲチェックを活用して、あなたに合った予算とローン選びを進めるのが賢い方法です。

コメント